Poco importa lo acertado del plan, lo fundamental es el conjuro correcto

La libra esterlina cayó en picado el lunes tras conocerse el plan económico del nuevo Gobierno británico. Unas oportunas declaraciones de los responsables del Ejecutivo calmaron a los especuladores. No obstante, la subida de tipos seguirá empujando al resto de divisas a devaluarse frente al dólar.

Da la impresión de que hubieran metido al mundo en una coctelera y el barman no parara de agitarla. Esta semana le ha tocado a la libra esterlina. Comenzó con una fuerte caída el lunes, que se acentuó el martes con el comunicado del FMI –siempre ayudando– y la intervención el miércoles del Banco de Inglaterra comprando deuda pública. Las declaraciones el jueves de la primera ministra, Liz Truss, hicieron recuperar terreno a la libra y la noticia de que Truss y su ministro de Finanzas, Kwasi Kwarteng, se reunirán pronto con la Oficina de Responsabilidad presupuestaria (OBR) parece haber llevado la calma a los especuladores, por ahora.

El mercado, con razón o sin ella, siempre sobrerreacciona y este parece ser uno de los ejemplos. Desde luego, existen razones para que la libra se devalúe, pero no son muy diferentes de las de otras monedas y economías.

El contexto mundial

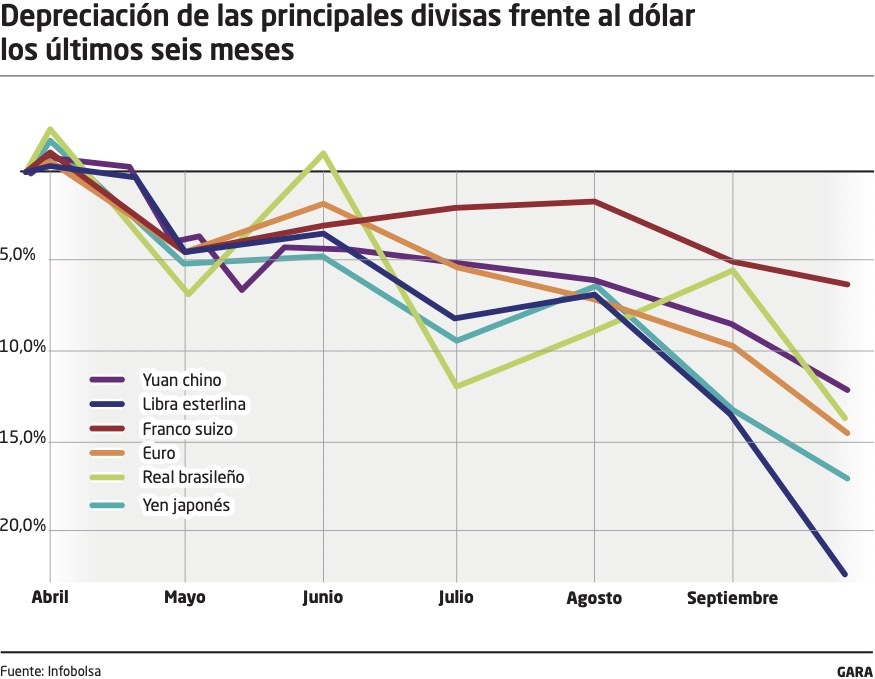

Para entender lo que está ocurriendo con la libra hay que dar un pequeño repaso a la situación en el mundo. Desde que la Reserva Federal comenzó a subir los tipos de interés, el dólar se ha revalorizado con respecto a todas las monedas, como se observa en el gráfico adjunto. Es lógico: si pagan intereses más altos en dólares, la gente comprará dólares para invertir en EEUU y venderá yenes, euros, libras… con lo que su precio caerá con respecto al dólar. Para evitar ese efecto, o al menos mitigarlo, la mayoría de bancos centrales han seguido la estela de la Reserva Federal y ha decidido subir también los tipos de interés para no perder demasiado frente al dólar, incluso si no ven claro que la medida vaya a frenar la inflación. El que manda es el que define la línea general y esa es la ventaja de tener una moneda que es reserva mundial.

De hecho, un dólar fuerte no tiene especial efecto en la inflación de EEUU, ya que paga prácticamente casi todas sus importaciones en dólares, paga el mismo precio que pagaba hasta ahora. Eso sí, sus exportaciones se encarecen, pero no parece que eso de momento le vaya a afectar ya que la principal mercancía que exporta son precisamente dólares. Sin embargo, sí tiene un efecto inflacionario en el resto de países porque tienen que pagar sus importaciones en dólares que ahora están más caros. Eso quiere decir que tienen que vender más manzanas o más frigoríficos para pagar la misma factura del petróleo. Con un dólar más caro, en realidad EEUU está exportando inflación al resto del mundo.

Inflación versus recesión

Evidentemente, unos precios más altos deprimen la demanda: la gente gasta lo mismo pero compra muchas menos cosas, así que además de inflación también acercará la recesión. Es por esa razón que dos países se han salido de ese esquema general: Japón y Gran Bretaña. Para sus gobiernos es más importante evitar la recesión que dominar la inflación. Sin embargo, lo han hecho por caminos distintos. Japón ha optado por mantener los tipos sin variaciones, «artificialmente bajos», afirman en Reuters. Es una opción legítima que tiene sus puntos fuertes –apuesta por preservar la actividad y el empleo–, y también sus peligros, como una devaluación demasiado amplia con el resto de monedas que encarezca muchísimo las importaciones. La sostenida caída del yen fue la razón por la que el Banco de Japón intervino la semana pasada comprando yenes para sostener su cotización frente al dólar.

El Gobierno británico, sin embargo, ha optado por un enfoque diferente. El Banco de Inglaterra sí ha subido los tipos de interés, en teoría para hacer frente a la inflación como el resto de países occidentales. De modo que para estimular la economía se ha decidido por una estrategia diferente que se basa básicamente en subsidiar la energía, recortar impuestos y liberalizar las finanzas. El FMI dijo que consideraba que la prioridad en este momento era contener la inflación y que veía contradictorias las rebajas fiscales con la subida de los tipos de interés. A su juicio, los estímulos fiscales no deberían ser generales, sino que deberían estar dirigidos a objetivos concretos.

La lógica del plan de Truss

La idea principal del programa presentado por Truss y Kwarteng es revalorizar la City londinense como centro de actividad financiera. Consideran que si logran ese objetivo, la City tirará del resto de la economía británica. Es por esa razón que propone bajar el tipo máximo del IRPF del 45% al 40% (en el tramo más bajo se reduce en un solo punto). Además, propone eliminar el límite que no permitía que los bonus a los directivos sobrepasaran el 200% de su sueldo. Ambas medidas están específicamente dirigidas a atraer gestores de fondos para revitalizar la City.

Por otro lado, los tories llevan tiempo preparando, o al menos anunciando, un amplio programa para desregular las actividades financieras que bautizaron con el sonoro nombre de Big Bang 2.0 para beneficiarse de la libertad lograda con el Brexit, pero que todavía no han logrado definir. Pretenden reducir las reservas obligatorias de las compañías de seguros, regular los criptoactivos, eliminar las restricciones a las operaciones OTC (o fuera de balance), también conocido como banca en la sombra, etcétera. Todo ello liberaría reservas y daría mucha más libertad al capital para especular y obtener mayores retornos.

De hecho, las primeras reuniones del ministro de Finanzas, Kwasi Kwarteng, han sido con los banqueros de la City, aunque según informa “Financial Times”, ni siquiera a ese nivel están de acuerdo sobre la dirección de las reformas. Consideran los banqueros que más que eliminar la legislación de la UE, todavía vigente, deberían centrarse en reformarla preservando aquellas partes que funcionan y eliminando el resto.

Además, una desregulación radical puede tener efectos indeseados, entre los que los gestores de fondos, según “Financial Times”, han apuntado el aumento de los costos y la confusión. E incluso, si la desregulación se lleva demasiado lejos, la City podría perder su reputación como lugar seguro para los inversores. De modo que el Big Bang 2.0 que los tories querían lanzar inmediatamente después del Brexit continúa atascado. En cualquier caso, los banqueros de la City valoraron positivamente que una de las primeras reuniones de Kwarteng haya sido con ellos, que todavía recuerdan el «fuck business» de Boris Johnson en 2018 cuando le preguntaron por los temores que generaba el Brexit.

Malos augurios

Gran Bretaña mantienen una balanza comercial negativa desde hace años que ronda el 7-8% del PIB, lo que provoca una salida neta de divisas. Para tapar ese agujero, Londres confía en revitalizar la City como centro financiero, de modo que la entrada de capitales compense el déficit de la balanza comercial. Tiene además la esperanza de que ese movimiento proporcionará un empujoncito a la economía local. Buenos deseos cuyo cumplimiento se antoja complicado, entre otras cosas porque la City ha perdido buena parte de las finanzas europeas y en el mundo han aparecido otros centros financieros en ascenso. Por otro lado, el plan supone un durísimo golpe a la igualdad no solo por la rebaja fiscal, sino también por la enorme deuda que generará y que seguramente servirá de escusa para nuevos recortes de servicios y prestaciones sociales.

De todas formas, no parece que haya sido lo quimérico del plan lo que ha desatado la devaluación acelerada de la libra esterlina, sino los malos augurios que han visto los especuladores en la actuación de Truss y Kwarteng. Destacan dos: no presentar un informe de la Oficina de Responsabilidad Presupuestaria (OBR) y, segundo, no informar de ningún plan para mantener las finanzas públicas bajo control. De hecho, el jueves Liz Truss dijo que «debemos poner a este país en una trayectoria de crecimiento a largo plazo, al tiempo que mantenemos la disciplina fiscal», y la libra recuperó un 2% de su valor. El viernes anunciaron una reunión con la OBR y la calma se restituyó. No ha hecho falta más. La economía está gobernada por chamanes esperando oír el conjuro correcto.

Oihu bat Palestinara jaialdia, martxoaren 21ean Durangon, «ondorio errepresiboei» aurre egiteko

La Fiscalía archiva la denuncia contra el acceso al chalet de Xabi Alonso en Igeldo

Una testigo confirma que Amaya Zabarte recibió una patada de la Ertzaintza

Imputan a tres concejales del PNV de Getxo y tres técnicos por el derribo del palacete